投資者經常被教育不要投機,同時很多投資大師也都天天喊著價值投資、長期主義,但這個長期到底有多長呢?從來都沒有人告訴過你。

如果資金拿出去了做了一筆投資,持有了5年還是浮虧,這個時候恰好遇到了急需資金,是否又該割肉賣出呢?有人可能會說了,為什么不做分散投資、預留一些流動資金,但假設流動資金也被耗盡了呢?此時可能就會陷入尷尬的境地。做債券是相對有明確期限的。買一筆債券獲取票息、或是短期交易操作,我們都能根據債券的募集說明書清楚地知道,這個債券(對應一筆投資)到底什么時候到期/期限多長,給付多少利息,什么時候付息。唯一不確定的是償付風險,利息是對風險的補償。然而股票沒有期限,我們默認一家上市公司是永續的,其股票永遠存在、永續上市交易。此時做投資,我們又該怎么辦呢?

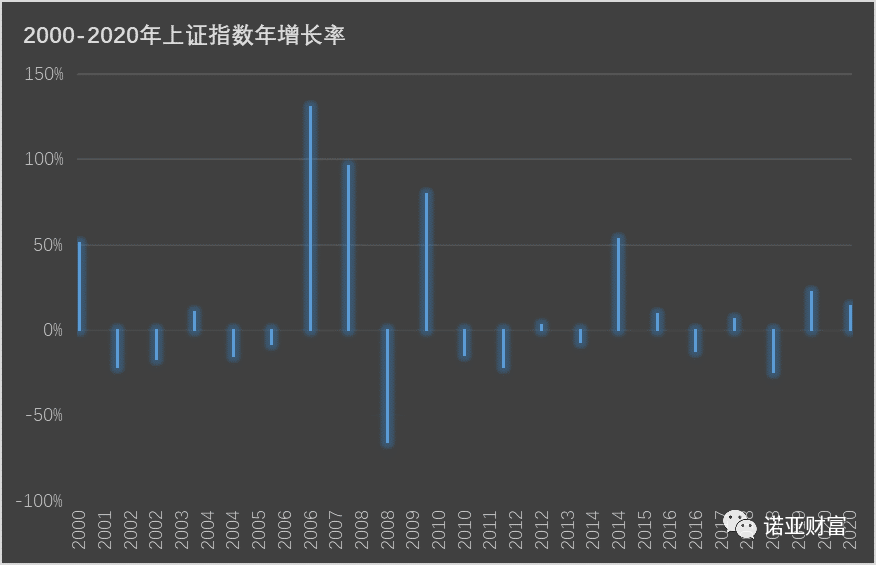

歷史數據顯示,21世紀的20年以來,A股指數漲跌互現。以上證指數年增長率來看。自2000年以來,從未出現過連續3年上漲或是連續3年下跌的情況,滬深300指數的年增長率表現情況同樣如此。

如今A股經過了2019年、2020年連續兩年的上漲,2021年初至今股市繼續上漲。參考過去20年的歷史走勢,是否意味著今年的上漲行情難以為繼?還應該繼續堅持長期價值投資嗎?是否需要擇時調整?

要想獲得成功,必須要有充足的自由時間。價值投資的根本是以相對低估的價格、買入好的資產,即“便宜買好貨”。好的投資是買入持有,然后等待即可。

如同巴菲特所說的:我從不打算在買入股票的次日就賺錢,我買入股票時,總是會先假設明天交易所就會關門,5年之后才又重新打開,恢復交易。

對于價值投資來說,倉位的調整變化并不重要,重要的是為什么這么做,因為短期的擇時是很困難的,我們很難預測一天、一周、一個月的行情變化,不可能做到全倉買在低點,之后全倉賣在高點。

真正賣出股票的標準,應該是你發現了比當前持倉的這只股票更好的那一只,或是當前持倉的這只股票發生了重大不利變化、而且是難以彌補的利空。否則,我們就應該繼續堅定持有。

以上證指數為例,最近20年來其每年的增長率起起伏伏,雖然總體上是持續斜向上的走勢,但至今為止2007年的6124點、2015年的5178點,仍是不可逾越的高山,當前上證指數只有3600點左右。

這是否意味著如果從2007年或是2015年,一直持有股票資產至今仍是虧損的呢?答案是否定的。以滬深300指數為例,當前該指數已經達到5500點左右,已經超過了2015年的高點,比肩2007年的高點。這就意味著,如果你持有的是滬深300指數成分股到現在,大概率不會虧損,甚至可能盈利。我們以Wind普通股票型基金指數(代碼885000)為例,Wind數據顯示,截至2020年12月底,該指數收盤報15324點,創出歷史新高;而2015年該指數的高點在11000點左右,2007年該指數的高點在6000點左右。這意味著即便當初買在了高點,持有至今仍會是存在不菲的正收益。作為專業機構的基金公司,以其專業能力和長期投資的堅持,在市場多數股票沒有漲回到此前高點的情況下,仍為投資人帶來了不錯的正收益。以實際案例來看,成立至今30多年的挪威政府養老基金,其回報并不驚人,但長期可持續。通過投資股票/股權、債券、房地產等不同資產構成組合,挪威政府養老基金1998-2019年的復合年化收益率為6.09%,扣除通貨膨脹和管理費用后的實際復合年化收益率為4.17%,與挪威財政部設立的業績比較基準相比來看,相對復合年化收益率為0.25%。長期可持續業績的實現與挪威政府養老基金踐行 “買入即持有” 的理念是分不開的:總的來看,其全部持倉和前100重倉股的平均持倉時間分別達到4.0年和8.2年。

歌斐資產也秉承同樣的長期投資理念和投資邏輯,通過低相關性的多資產多策略構建組合,跨越單一策略周期,回避單一策略劣勢,提高策略穩定性;同時通過自上而下選策略,自下而上選管理人,提升組合表現。以股票多頭為核心策略,以“多元風格和多元投資管理人”為主要特征,在不同層面分散風險,通過精選優秀管理人和其他合適的策略工具,進行組合配置及動態管理,以期達到長期的目標收益。據此構建的策略組合,根據實際運作情況測算,在任意時點買入,持有滿3年,出現本金損失的概率非常之低,小于5%。這是因為投資的期限越長,越能夠應對市場的不利因素、平滑市場波動,不因為短期的得失扭曲投資行為,同時能夠根據主動操作獲取更高的潛在長期收益。簡言之就是價值投資必須要堅持長期致勝。

掃一掃,關注我們

掃一掃,關注我們